知って得する! 住宅ローン選びの基礎知識

家づくりを始めるときに必ず迷うのが住宅ローンの選び方。

昨年2022年12月末に日本銀行が実質的な利上げを行ったことにより、固定金利型の住宅ローンが引き上げされています。

今から住宅ローンを組むには、変動金利と固定金利どちらを選択すればよいのでしょうか?

今回はそんな気になる住宅ローンの選び方について詳しくご紹介します。

ぜひこれからのマイホーム計画にお役立てください。

【 目次 】

1、変動金利と固定金利どっちが選ばれている?

2、住宅ローンの選び方①金利タイプで比較する

3、住宅ローンの選び方②借入先の種類で比較する

4、住宅ローンの選び方③返済方法で比較する

5、まとめ

変動金利と固定金利どっちが選ばれている?

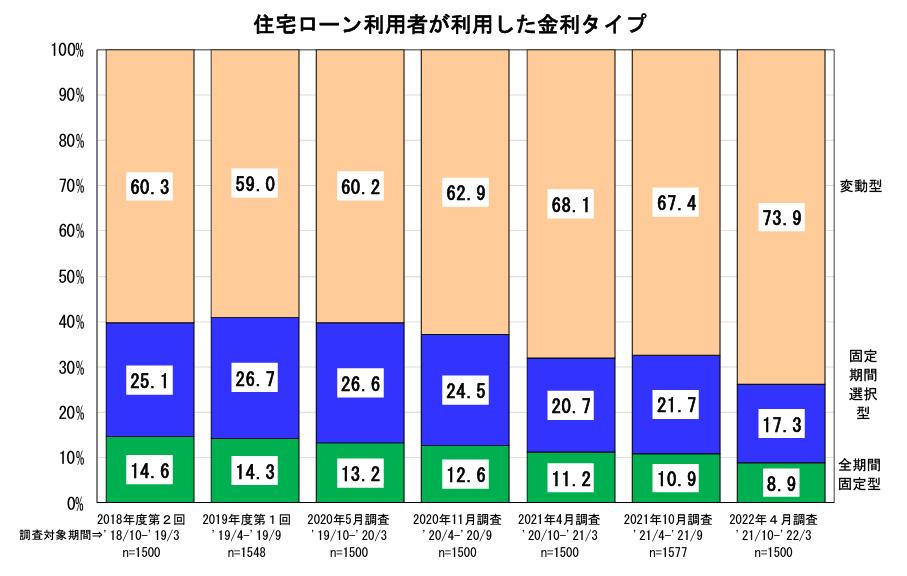

実際の住宅ローン利用者は変動金利と固定金利、どちらを選んでいるのでしょうか?

≪引用元≫

住宅金融支援機構「民間住宅ローン利用者の実態調査(2020年11月調査~2022年4月調査)」より

https://www.jhf.go.jp/about/research/loan_user.html

住宅金融支援機構が行っている「民間住宅ローン利用者の実態調査(2022年4月調査)」によると、変動金利を選んだ人は全体の73.9%。対して17.3%が固定期間選択型、残りの8.9%が全期間固定型となっています。

低金利の魅力から変動金利が人気ですが、金利は景気に応じて変わるもの。

目先の金利が低く、返済額が少ないというだけで金利タイプを選択することはリスクが高いともいえます。

自分に合った住宅ローンを選ぶには、それぞれの金利タイプの性質を理解したうえでローンを組むことが大切です。

住宅ローンの選び方①金利タイプで比較する

住宅ローンの金利には、「変動金利」「固定金利期間選択型」「固定金利」の3タイプがあります。特徴とともに各タイプのメリット、デメリットを押さえて、どのタイプが自分に向いているのかを見ていきましょう。

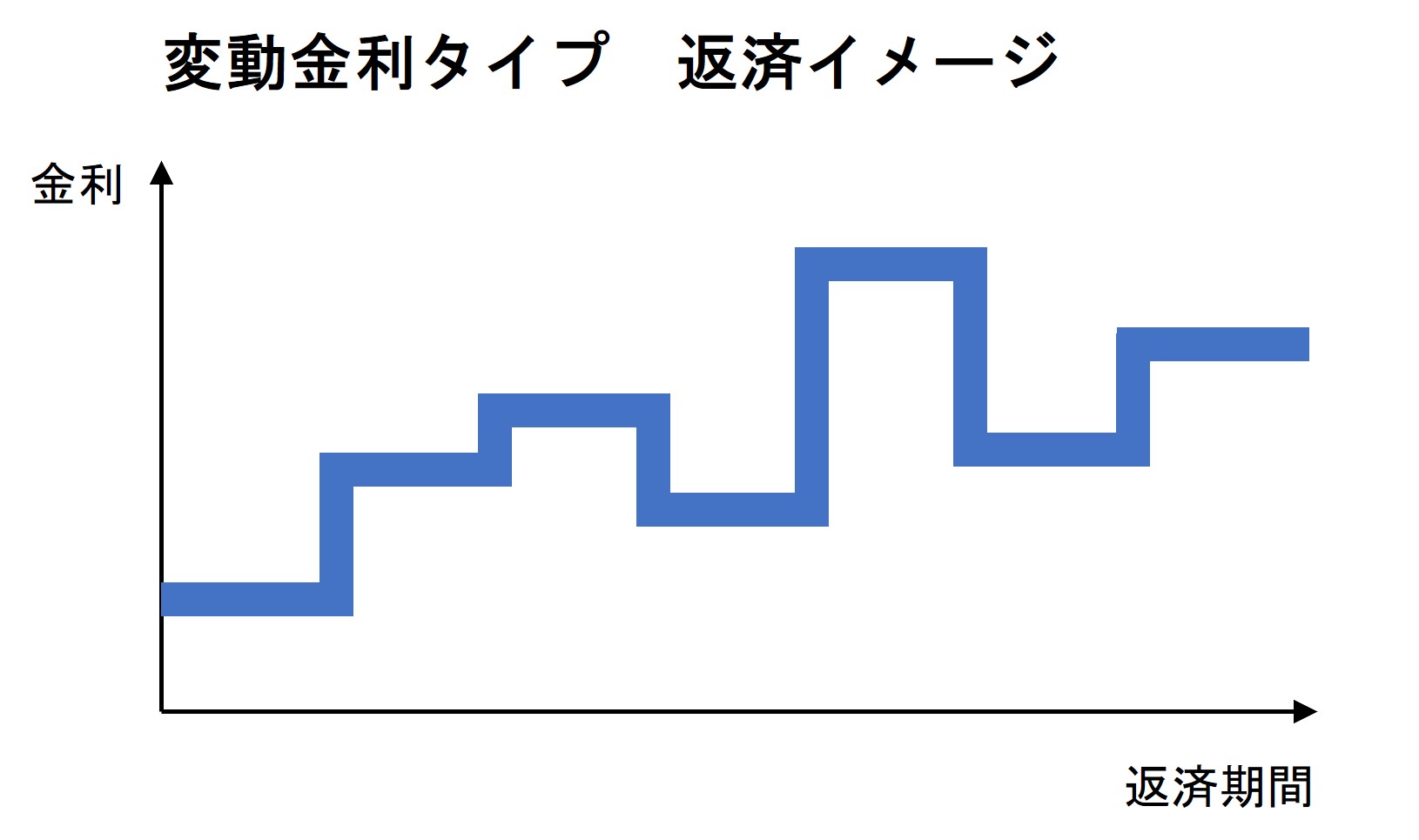

変動金利

市場の金利動向に合わせて、返済の途中であっても金利が変動するタイプ。

【メリット】ほかの金利タイプよりも金利が低い

【デメリット】金利上昇のリスクがあり、返済計画が立てにくい

- 変動金利に向いている人

・普段から金利動向をチェックする人

・家計に比較的余裕があり、貯蓄などで金利上昇に対応できる人

・返済期間や返済額を抑えられる人(借入が少ない・頭金を多く入れられる)

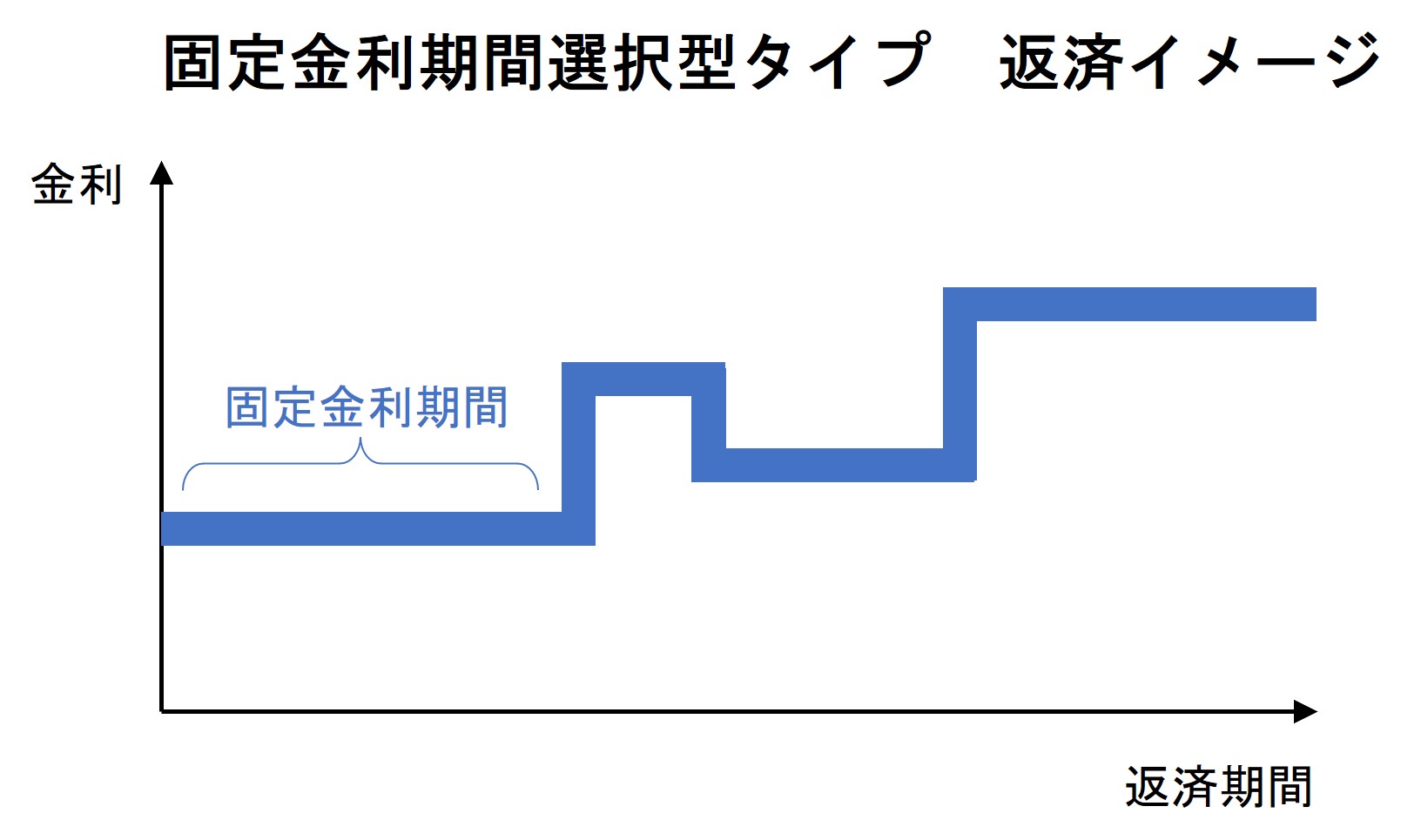

固定金利期間選択型

借り入れ当初の金利と適用期間が決まっており、適用終了後は自分で金利タイプを再度選ぶタイプ。

【メリット】当面の返済額が一定のため、返済計画が立てやすい

【デメリット】変動金利よりも金利が高めになる

- 固定金利期間選択型に向いている人

・教育費の支払いやマイカー購入で一定期間支出が多いが、将来は家計に余裕ができそうな人

固定金利 借り入れから完済まで金利が固定されており、返済額も確定しているタイプ。

【メリット】金利上昇のリスクがなく、返済計画が立てやすい

【デメリット】変動金利型や固定金利期間選択型よりも、金利が高めになる

- 固定金利に向いている人

・金利の変動に一喜一憂したくない人

・将来のリスクを極力減らしたい安定志向の人

住宅ローンの選び方②借入先の種類で比較する

住宅ローンを組む際は金利だけでなく、複数のポイントから比較検討することが大切です。次は住宅ローンの借入先について見ていきましょう。借入先の種類は大きく「公的ローン」「民間ローン」「フラット35」に分けられます。

公的ローン

国や自治体などの公的機関が融資する住宅ローン。貸してもらえる条件が多かったり、上限額も低めだったり、人によっては利用しにくい面もあるが、子育て中の世帯では金利が低くなるなど、お得な制度も。

民間ローン

民間の金融機関(銀行・信用金庫・ノンバンクなど)が提供している住宅ローン。相談できる窓口も多く、一般的な借り先と言えるため、利用者が一番多い。金利やラインアップも銀行によってさまざま。

フラット35

住宅金融支援機構と民間の金融機関が提携して融資するハイブリッド型の住宅ローン。借入時の金利が返済期間中に変わらない長期固定ローンで、扱う金融機関によって金利が異なる。

(フラット35に関する過去の記事はこちら「最新ローン情報!フラット35地域連動型!【フラット35+奈良の木】」)

利用時には条件をよく確認し、それぞれ比較しつつ自分に合った借入先を検討しましょう。

住宅ローンの選び方③返済方法で比較する

住宅ローンを返済する場合、毎月の返済額は「元本」+「利息」の合計額となります。この元本と利息をどう返済していくかによって、次の2つの返済方法があります。

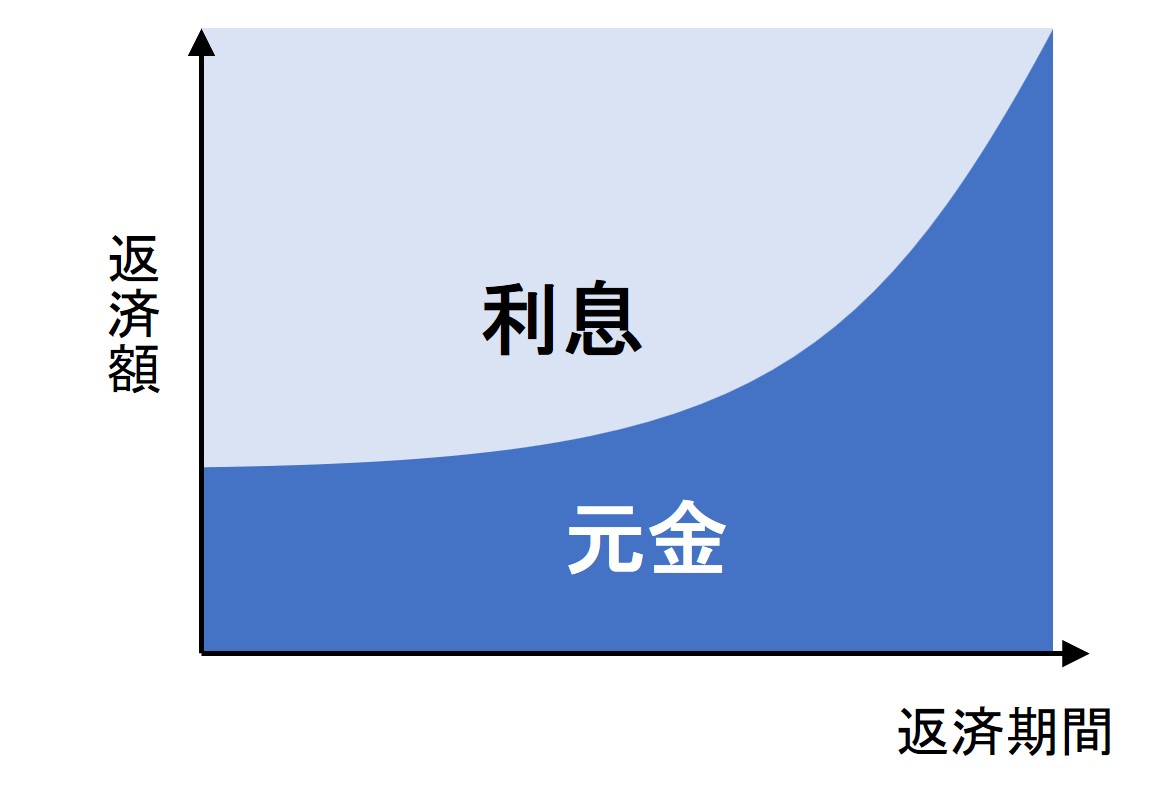

元利均等返済

元金と利息の合計額を毎月一定の金額にて返済する方法。元金均等返済よりも利息の支払額が多く、元金(借入金)の減り方が遅いのが特徴。

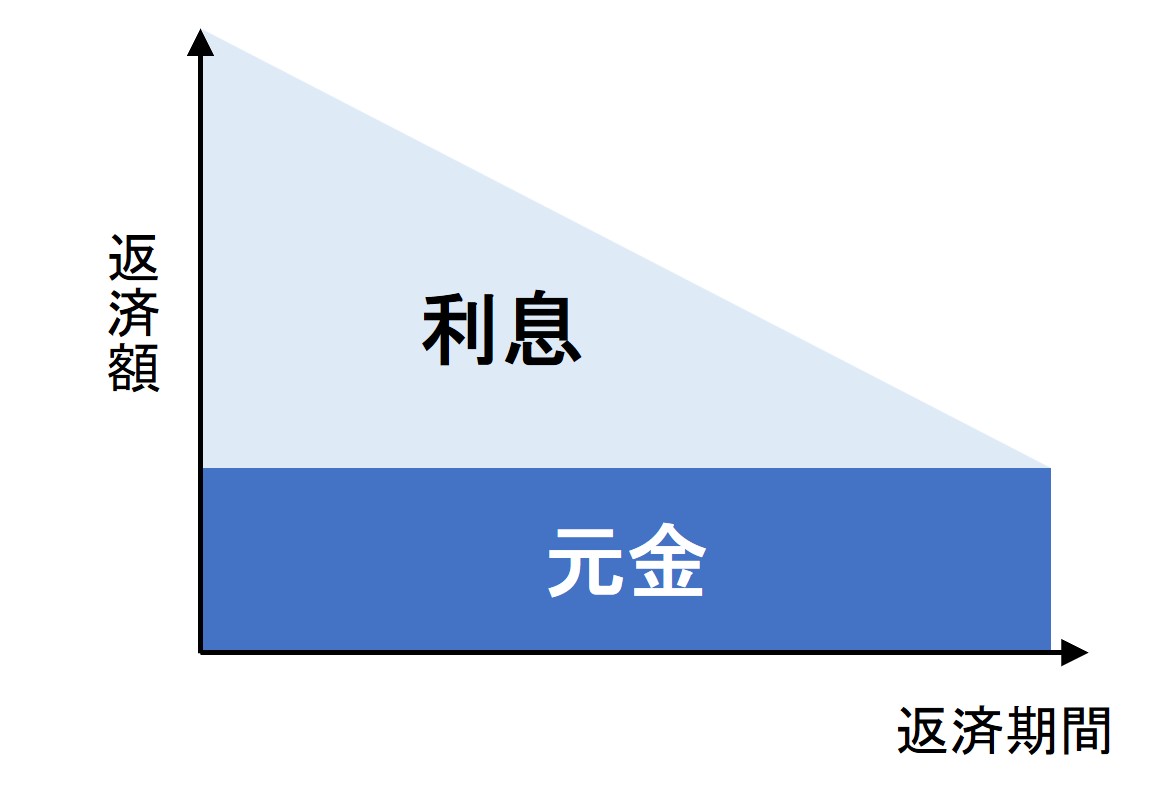

元金均等返済

毎月の返済額のうち元金部分が一定になる返済方法。借入当初の返済額は多いが、総返済額は「元利均等返済」よりも少なくなるのがメリット。

「元利均等返済」は毎月決まった返済額のため、返済額を一定にして、必要な他の出費にも備えておきたい方におすすめです。「元金均等返済」は当初の返済額が多くても、支払える余裕があれば返済総額を抑えられます。

あなたのライフプランに合わせて選びましょう。

まとめ

住宅ローン選びは、金利タイプや借入先の種類、返済方法など、さまざまな点を考慮しながら選定することが重要です。

住宅ローンは返済額が大きく、返済期間も長期間になるため、家計を圧迫することなく、安心して返済していけるかどうかも考えながら比較検討を進めていきましょう。

お金のことがよくわからないなどお困りの場合は家計の見直しも含めて、ライフプランナーに相談してみるのもおすすめです。

ナラタテでは、新築・リフォーム・リノベーションをご検討の方にライフプランナーを無料でご紹介することができます。

家づくりにおいてご不安なこと、必要になるお金のことなど、ナラタテにご相談ください。

予約フォームはこちら。